支払調書の書き方と注意するポイントを徹底解説!

支払調書は、主にフリーランスなどの個人に報酬を支払った場合に、年間の支払金額や源泉徴収税額を計算して税務署に提出する法定調書です。支払調書の作成・提出は年に1回のことですが、マイナンバーの収集が必要になることもあり、フリーランスとの取引が多いほど作業負担が増えてミスも起こりやすくなります。今回は、支払調書の書き方や注意点、マイナンバー対応など、押さえておきたいポイントについて解説していきます。

CONTENTS

■支払調書とは?

支払調書(報酬、料金、契約金及び賞金の支払調書)は、主にフリーランスなどの個人に特定の業務を発注して報酬を支払った場合に、年間の支払金額や源泉徴収税額を税務署に報告するための書面です。法定調書の一つなので、要件に該当する場合は税務署への提出が義務付けられます。

■支払調書の種類は?

支払調書はいくつかの種類がありますが、代表的なものは以下の4つです。

報酬、料金、契約金及び賞金の支払調書

上述のとおり、個人事業主などに業務を発注して報酬を支払った場合に必要になる支払調書です。具体的には、外交員、集金人、プロボクサーなどに支払う報酬、弁護士や税理士に支払う報酬、作家や画家に対する原稿料や画料、講演料、社会保険診療報酬支払基金の診療報酬などが対象になります。

不動産の使用料等の支払調書

不動産や、借地権など不動産の上にある権利を借りて対価を支払った場合に必要になる支払調書です。支払いをした法人、または不動産業者である個人が作成して税務署に提出します。

不動産等の譲受けの対価の支払調書

不動産や不動産の上にある権利を譲り受けて対価を支払った場合に必要になる支払調書です。支払いをした法人、または不動産業者である個人が作成して税務署に提出します。

不動産等の売買又は貸付のあっせん手数料の支払調書

不動産や不動産の上にある権利などについて、売買を行ったり、貸付のあっせん手数料を支払ったりした場合に必要になる支払調書です。支払いをした法人、または不動産業者である個人が作成して税務署に提出します。

単に「支払調書」と表される場合は、「報酬、料金、契約金及び賞金の支払調書」を指すのが一般的です。本記事でも、「報酬、料金、契約金及び賞金の支払調書」を前提として解説していきます。

■支払調書の提出が必要になるのはどんな場合?(支払調書の提出範囲)

支払調書の提出が必要かどうかは、支払った報酬・料金の内容によって変わってきます。支払調書の提出が必要になる代表例としては、原稿料やデザイン料、講演料、弁護士や税理士への報酬などが挙げられます。

原稿、デザインなどに関する報酬・料金

| 原稿、挿絵、写真、デザイン、講演、脚本、版下作成、校正、通訳、翻訳などに関する報酬・料金で、同一人に対する年間の支払金額の合計が「5万円」を超える場合、支払調書の提出が必要になります。 |

弁護士、税理士などに関する報酬・料金

| 弁護士、税理士、公認会計士、社会保険労務士、弁理士、司法書士、土地家屋調査士、測量士、不動産鑑定士などに関する報酬・料金で、同一人に対する年間の支払金額の合計が「5万円」を超える場合、支払調書の提出が必要になります。 |

プロスポーツ選手やモデル業務などに関する報酬・料金

| プロ野球選手、プロゴルファー、プロテニス選手、プロサッカー選手、プロレスラー、プロボウラー、競馬の騎手、競輪選手、またモデル業務などに関する報酬・料金で、同一人に対する年間の支払金額の合計が「5万円」を超える場合、支払調書の提出が必要になります。

※プロボクサーに関する報酬・料金は、同一人に対する年間の支払金額の合計が「50万円」を超える場合、支払調書の提出が必要になります。 |

外交員や集金人に関する報酬・料金

| 外交員や集金人、電力量計の検針人などに関する報酬・料金は、同一人に対する年間支払額が「50万円」を超える場合について、支払調書の提出が必要になります。 |

ホステスやコンパニオンに関する報酬・料金

| バー、キャバレーなどのホステス、コンパニオンに関する報酬・料金は、同一人に対する年間支払額が「50万円」を超える場合について、支払調書の提出が必要になります。 |

芸能関係業務に関する報酬・料金

| テレビ、ラジオ放送や演劇、映画などの芸能について、企画・演出・出演にかかる報酬・料金は、同一人に対する年間の支払金額の合計が「5万円」を超える場合、支払調書の提出が必要になります。 |

社会保険診察報酬支払基金が支払う診察報酬

| 社会保険診療報酬支払基金が支払う診療報酬については、同一人に対する年間支払額が「50万円」を超える場合、支払調書の提出が必要になります。 |

※ただし、国立病院、公立病院、その他の公共法人等に支払うものは提出する必要はありません。

事業の広告宣伝のために賞として支払う金品など

| 事業を営む者が商品または事業の内容などを広く一般に知らせ、顧客を誘引するために支払う賞金品などは、同一人に対する年間支払額が「50万円」を超える場合、支払調書の提出が必要になります。 |

馬主に支払う競馬の賞金

| 馬主に支払う競馬の賞金は、その年中の1回の支払賞金額が「75万円」を超えるものの支払を受けた者に係るその年中のすべての支払金額に対して、支払調書の提出が必要になります。 |

支払調書の提出が求められる範囲は国税庁のWebサイトに記載がありますので、詳細は以下をご確認ください。

>> 「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等|国税庁

支払調書の書き方と注意点

支払調書では、支払いをおこなった側(発注者側)が、「誰に、どんな内容の報酬を、年間でいくら支払い、いくら源泉徴収をしたのか」を明確にする必要があります。そのために、以下のように記載事項が定められています。

なお、支払調書のフォーマットは国税庁のWebサイトからダウンロードできます。

>> [手続名]報酬、料金、契約金及び賞金の支払調書(同合計表)|国税庁

<引用:給与所得の源泉徴収票等の法定調書の作成と提出の手引|国税庁>

|

①支払を受ける者 「支払を受ける者」の欄には、フリーランスなど報酬・料金等を支払った相手の住所や氏名を記載します。 ※ 支払調書を作成する日の現況で、支払を受ける者の住所(居所)又は所在地、氏名又は名称を契約書などで確認して記載してください。 ※ 「個人番号又は法人番号」の欄には、支払を受ける者のマイナンバー又は法人番号を記載してください。 ※ マイナンバーを記載する場合は、左端を空白にして右詰めで記載してください。 |

|

②区分 「区分」の欄には、どのような報酬・料金等を支払ったのかを記載します。 ※ 報酬、料金等の名称を記載してください。 ※ 具体的には、原稿料、印税、さし絵料、翻訳料、通訳料、脚本料、作曲料、講演料、教授料、著作権や工業所有権の使用料、放送謝金、映画・演劇の出演料、弁護士報酬、税理士報酬、社会保険労務士報酬、外交員報酬、ホステス等の報酬、契約金、広告宣伝のための賞金、競馬の賞金、診療報酬のように記載します。 |

|

③細目 「細目」の欄には、支払った報酬・料金等の内容や回数を記載します。 ※ 次の区分により記載してください。 (1)印税 ⇒ 書籍名 (2)原稿料、さし絵料 ⇒ 支払回数 (3)放送謝金、映画・演劇の俳優等の出演料 ⇒ 出演した映画、演劇の題名等 (4)弁護士等の報酬、料金 ⇒ 関与した事件名等 (5)広告宣伝のための賞金 ⇒ 賞金の名称等 (6)教授・指導料 ⇒ 講義名等 |

|

④支払金額 「支払金額」の欄には、その年内に支払いが確定した金額を記載します。 ※ 当年中に支払の確定した合計支払額を記載してください。 ※ 控除額以下であるなどのため源泉徴収されなかった報酬、料金等や未払の報酬、料金等についても記載漏れのないように注意してください。 ※ 支払調書の作成日現在で未払の金額がある場合は、各欄の上段に未払額を内書きしてください。 |

|

⑤源泉徴収税額 「源泉徴収税額」の欄には、報酬・料金等を支払ったときに源泉徴収をした金額の年間合計額を記載します。 ※ 当年中に源泉徴収すべき所得税、および復興特別所得税の合計額を記載してください。 ※ 支払調書の作成日現在で未払のものがあるため、源泉徴収すべき所得税および復興特別所得税を徴収していないときは、その未徴収税額を内書きしてください。 ※ 災害により被害を受けたため、報酬、料金等に対する源泉所得税及び復興特別所得税の徴収の猶予を受けた税額がある場合には、その税額を含めないで記載してください。 |

源泉徴収税額は以下の計算式によって算出し、支払調書には年間の合計額を記載します。なお、以下の計算式は、支払った報酬・料金が原稿料やデザイン料、講演料、弁護士や税理士への報酬などの場合の計算式です。支払った報酬・料金によって計算式は変わってきますので、詳しくは国税庁のWebサイトを参照してください。

▼源泉徴収税額の計算式(原稿・デザイン・弁護士・税理士・スポーツ選手などに関する報酬の場合)

【支払金額が100万円以下の場合】

源泉徴収税額 = 支払金額 × 10.21%

※ 10.21%のうち、10%は所得税額、0.21%は復興特別所得税額

例)支払金額が50万円の場合

50万円 × 10.21% = 51,050円(源泉徴収税額)

【支払金額が100万円を超える場合】

源泉徴収税額 =(支払金額 − 100万円)× 20.42% + 102,100円

※ 20.42%のうち、20%は所得税額、0.42%は復興特別所得税額

例)支払金額が150万円の場合

(150万円 - 100万円)× 20.42% + 102,100円 = 204,200円(源泉徴収税額)

▼源泉徴収税額の計算式(司法書士、土地家屋調査士、海事代理士に関する報酬の場合)

源泉徴収税額 =(支払金額 - 1回の支払いにつき1万円) × 10.21%

例)司法書士に1回10万円の報酬を支払った場合

(10万円 - 1万円) × 10.21% = 9,189円

支払調書に記載すべき源泉徴収税額は9,189円となります。

▼源泉徴収税額の計算式(外交員、集金人、電力量計の検針人に関する報酬の場合)

源泉徴収税額 = {その月中の報酬・料金 - [12万円 - その月中の給与]} × 10.21%

例)外交員に30万円の報酬を支払った場合で、その月中の給与を0円とした場合

{30万円 - 12万円} × 10.21% = 18,378円

支払調書に記載すべき源泉徴収税額は18,378円となります。

▼源泉徴収税額の計算式(プロボクサーに関する報酬の場合)

源泉徴収税額 = (支払金額 - 1回の支払につき5万円) × 10.21%

例)プロボクサーに50万円の報酬を支払った場合

(50万円 - 5万円) × 10.21% = 45,945円

支払調書に記載すべき源泉徴収税額は45,945円となります。

▼源泉徴収税額の計算式(ホステス、コンパニオンに関する報酬の場合)

源泉徴収税額 = (支払金額 - 控除額※) × 10.21%

※控除額 = (5,000円 × 計算期間の日数) - その計算期間の給与等の額

例)ホステスに60万円の報酬を支払った場合で、計算期間の日数を20日、その計算期間の給与等の額を0円とした場合

控除額 = 5,000円 × 20日 = 10万円

(60万円 - 10万円) × 10.21% = 51,050円

支払調書に記載すべき源泉徴収税額は51,050円となります。

▼源泉徴収税額の計算式(事業の広告宣伝のための賞金の場合)

源泉徴収税額 = (支払金額 - 50万円) × 10.21%

例)事業の広告宣伝のために賞金として100万円を支払った場合

(100万円 - 50万円) × 10.21% = 51,050円

支払調書に記載すべき源泉徴収税額は51,050円となります。

▼源泉徴収税額の計算式(社会保険診療報酬支払基金が支払う診療報酬の場合)

源泉徴収税額 = (その月中の支払金額 - 20万円) × 10.21%

例)社会保険診療報酬支払基金が診療報酬として、その月中に80万円を支払った場合

(80万円 - 20万円) × 10.21% = 61,260円

支払調書に記載すべき源泉徴収税額は61,260円となります。

▼源泉徴収税額の計算式(馬主に支払う競馬の賞金の場合)

源泉徴収税額 = {支払金額 - (支払金額 × 20% + 60万円)} × 10.21%

例)馬主に競馬の賞金として300万円を支払った場合

{300万円 - (300万円 × 20% + 60万円)}× 10.21% = 183,780円

支払調書に記載すべき源泉徴収税額は183,780円となります。

源泉徴収税額の計算式の詳細は、以下の国税庁のWebサイトを参照してください。

|

⑥(摘要) 「摘要」の欄は、以下に該当する場合のみ記載してください。 (1)診療報酬のうち、家族診療分についてはその金額を記載するとともに、金額の頭部に「家族」と記載してください。 (2)災害により被害を受けたため、報酬、料金等に対する源泉所得税及び復興特別所得税の徴収の猶予を受けた税額がある場合には、その税額を記載するとともに、金額の頭部に「災」と記載してください。 (3)広告宣伝のための賞金が金銭以外のものである場合には、その旨とその種類等の明細を記載してください。 (4)支払を受ける方が「源泉徴収の免除証明書」を提出した方である場合、その他法律上源泉徴収を要しない方である場合には、その旨を記載してください。 |

|

⑦支払者 「支払者」の欄には、報酬を支払った者の氏名や企業名、住所などを記載します。 ※ 報酬、料金等を支払った方の住所(居所)又は所在地、氏名又は名称、電話番号及びマイナンバー又は法人番号を記載してください。 ※ マイナンバーを記載する場合は、左端を空白にし、右詰で記載してください。 ※ 支払を受ける者に支払調書の写しを交付する場合には、マイナンバーを記載して交付することはできません。 |

■支払調書とマイナンバー(個人番号)

マイナンバー制度の導入により、支払調書にもマイナンバーの記載が必要になりました。原則として、支払調書を提出する側(発注者側)は、支払調書に支払先(フリーランス)のマイナンバーを記載しなければいけません。そのため、支払調書の作成にあたっては、あらかじめフリーランスからマイナンバーを提供してもらう必要があります。

マイナンバーを取得する際は、利用目的を特定して明示する必要があるため、「支払調書作成に使用するため」といった理由でフリーランスにマイナンバーの提供を求め、本人確認をおこないましょう。

- マイナンバーの提供を受ける場合の本人確認方法

フリーランスからマイナンバーの提供を受ける場合、本人確認として、以下のいずれかの方法によって「番号確認(正しいマイナンバーであることの確認)」と、「身元確認(マイナンバーを提供する者が番号の正しい持ち主であることの確認)」の2つの確認をおこなう必要があります。

▼フリーランスがマイナンバーカード(個人番号カード)を持っている場合

マイナンバーカードのみで番号確認と身元確認が可能です。

▼フリーランスがマイナンバーカード(個人番号カード)を持っていない場合

番号確認は、通知カードや住民票の写し(マイナンバーの記載があるもの)などでおこないます。ただし、通知カードや住民票の写しには写真がなく身元確認ができないため、運転免許証やパスポートなどで身元確認をおこないます。

なお、通知カードは2020年5月25日に廃止されていますが、通知カードに記載された氏名、住所などが住民票に記載されている内容と一致している場合に限り、引き続き、番号確認書類として利用できます。

- フリーランスからマイナンバーを提供してもらえない場合

マイナンバーは重要な個人情報であることから、フリーランスに提供を拒否されることがあるかもしれません。税務署に提出する支払調書にマイナンバーを記載することは支払者側の義務とされています。マイナンバーを提供してもらえない場合の対応について、国税庁は以下の見解を示しています。結論としては、マイナンバー未記入で支払調書を提出しても問題はありません。

|

▼従業員や講演料等の支払先等からマイナンバー(個人番号)の提供を受けられない場合、どのように対応すればよいですか。

(答) 法定調書の作成などに際し、従業員等からマイナンバー(個人番号)の提供を受けられない場合でも、安易に法定調書等にマイナンバー(個人番号)を記載しないで税務署等に書類を提出せず、従業員等に対してマイナンバー(個人番号)の記載は、法律(国税通則法、所得税法等)で定められた義務であることを伝え、提供を求めてください。 それでもなお、提供を受けられない場合は、提供を求めた経過等を記録、保存するなどし、単なる義務違反でないことを明確にしておいてください。従業員等との間でマイナンバー(個人番号)の提供の有無を判別できますので、特定個人情報保護の観点からも経過等の記録を行うことが望ましいものと考えられます。 なお、税務署では、社会保障・税番号<マイナンバー>制度に対する国民の理解の浸透には一定の時間を要する点などを考慮し、マイナンバー(個人番号)・法人番号の記載がない場合でも書類を収受することとしていますが、マイナンバー(個人番号)・法人番号の記載は、法律(国税通則法、所得税法等)で定められた義務であることから、今後の法定調書の作成などのために、今回マイナンバー(個人番号)の提供を受けられなかった方に対して、引き続きマイナンバーの提供を求めていただきますようお願いします。 |

国税庁の見解の要旨は、以下のようになります。

・フリーランスに、支払調書へのマイナンバーの記載は義務であることを伝え、提供を求める。

・提供してもらえない場合は、マイナンバー未記入のまま支払調書を提出しても構わない。

・ただし、提供を受けられない場合は、提供を求めた経過などを記録しておくのが望ましい。

・提供してくれなかったフリーランスに対しては、継続的にマイナンバーの提供を求めるべき。

マイナンバーを提供してもらえなかった場合、マイナンバーの欄は空欄にしておきます。それ以外の書き方は通常の支払調書と変わらず、マイナンバーの記載がない理由を摘要欄などに記載する必要はありません。

- 支払調書の控えにマイナンバーの記載はNG!

支払調書は税務署への提出が義務付けられていますが、フリーランスなどの支払先に対して提出する義務はありません。しかし、確定申告をおこなうフリーランスの便宜を図って、支払調書の控えをフリーランスに交付している企業も少なくありません。

この場合、「支払調書の控えにマイナンバーを記載していいのか?」という問題がありますが、国税庁は以下の見解を示しています。結論としては、マイナンバーを記載した支払調書の控えをフリーランスに交付してはいけません。

|

▼本人へ交付する源泉徴収票や支払調書へマイナンバー(個人番号)を記載してよいですか。

(答) 税法上、本人に対して交付する義務がある源泉徴収票や支払通知書等には、マイナンバー(個人番号)(※給与所得の源泉徴収票及び退職所得の源泉徴収票については、支払者の法人番号を含む。)の記載はしません。 なお、税法上、本人に対して交付する義務がない法定調書についても、支払内容の確認などのために本人に対して写しを交付する場合があるかと思いますが、そのような行為は、番号法上の特定個人情報の提供制限を受けることとなるため、本人及び支払者等のマイナンバー(個人番号)を記載することはできません。 |

うっかり税務署提出用の支払調書をコピーしてフリーランスに送付してしまいそうですが、それはNGです。支払調書の控えをフリーランスに交付する際は、マイナンバーの記載がないことを必ず確認するようにしましょう。

■支払調書の提出方法

支払調書の作成が終わったら、次のいずれかの方法で支払調書を管轄税務署に提出します。

01:書面で提出する

02:光ディスク等で提出する

03:e-Taxで提出する

どの方法を選ぶかは原則として自由ですが、支払調書の提出枚数が100枚以上になる場合は、光ディスク等、またはe-Taxによって提出しなければいけません。

※参考:No.7455 法定調書の提出枚数が100枚以上の場合のe-Tax又は光ディスク等による提出義務|国税庁

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hotei/7455.htm

3つの提出方法についてご説明します。

01:支払調書を書面で提出する

作成した支払調書を管轄税務署に持参、もしくは郵送して提出します。郵送で提出する場合、消印が提出期限内であれば問題ありません。

02:支払調書を光ディスク等で提出する

支払調書を光ディスク等で提出する場合、事前に税務署への届出が必要です。支払調書を光ディスク等で提出しようとする日の2ヶ月前までに、所轄の税務署長宛てに「支払調書等の光ディスク等による提出承認申請書」を提出します。税務署長の承認を受けたら、支払調書を光ディスク等(コンパクトディスク「CD」、デジタルバーサタイルディスク「DVD」、フロッピーディスク「FD」、光磁気ディスク「MO」)で提出することができます。

※参考:[手続名]支払調書等の光ディスク等による提出申請及び本店等一括提出に係る申請手続|国税庁

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/23100018.htm

03:支払調書をe-Taxで提出する

支払調書はe-Taxで提出することもできます。e-Taxとは、2004年に施行された行政手続オンライン化法に基づいて整備された「国税電子申告・納税システム」のことです。e-Taxの導入によって、国税関係の書類などをインターネットを通してデータ形式で提出できるようになりました。

e-Taxを利用する方法としては、大きく「e-Taxソフト」と「e-Taxソフト(WEB版)」があります。e-TaxソフトはPCにインストールして使います。すべての法定調書を作成・提出することができますが、利用者識別番号や電子証明書を取得するなど、事前の準備が必要になります。一方、e-Taxソフト(WEB版)は、PCにソフトをインストールすることなく、WEB上で法定調書を作成・提出することができます。作成・提出できる法定調書は9種類ですが、「報酬、料金、契約金及び賞金の支払調書」も含まれています。

【e-Taxソフト(WEB版)で作成・提出できる法定調書(および同合計表)】

・給与所得の源泉徴収票

・退職所得の源泉徴収票・特別徴収票

・報酬、料金、契約金及び賞金の支払調書

・報酬、料金、契約金及び賞金の支払調書(社会保険診療報酬基金用)

・不動産の使用料等の支払調書

・不動産等の譲受けの対価の支払調書

・不動産等の売買又は貸付けのあっせん手数料の支払調書

・給与所得の源泉徴収票等の法定調書合計表

・支払調書等合計表付表(e-Tax提出分)

※参考:法定調書のe-Tax等による提出義務化の概要について | 【e-Tax】国税電子申告・納税システム

https://www.e-tax.nta.go.jp/hoteichosho/hoteichosho_gimuka.htm

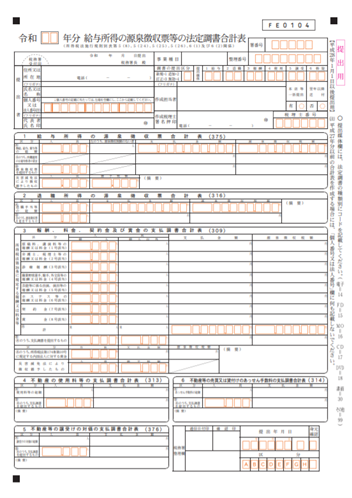

■支払調書と同時に提出すべき「法定調書合計表」とは?

支払調書を税務署に提出する際は、「給与所得の源泉徴収票等の法定調書合計表」(以下、「法定調書合計表」)を添付する必要があります。法定調書合計表とは、法定調書の種類ごとに支払金額や源泉徴収税額を集計した書面です。

法定調書は全部で60種類ありますが、以下の6種類に関しては提出時に取りまとめ、法定調書合計表を添えて提出することになります。

・給与所得の源泉徴収票

・退職所得の源泉徴収票

・報酬、料金、契約金及び賞金の支払調書

・不動産の使用料等の支払調書

・不動産等の譲受けの対価の支払調書

・不動産等の売買又は貸付けのあっせん手数料の支払調書

なお、法定調書合計表のフォーマットは国税庁のWebサイトからダウンロードできます。

<引用:給与所得の源泉徴収票等の法定調書合計表(OCR帳票)|国税庁>

■まとめ~マイナンバーの収集など支払調書の準備はお早めに~

支払調書にはいくつかの種類がありますが、フリーランスなどの個人に報酬を支払った場合に必要になるのは「報酬、料金、契約金及び賞金の支払調書」です。支払いをおこなった翌年の1月31日までに税務署に提出しなければいけません。

支払調書の記載項目はそれほど多くはありませんが、支払金額や源泉徴収税額を1年分まとめて計算するのは楽な作業ではありません。加えて、フリーランスからマイナンバーを提供してもらうのに苦労するケースも多々あります。支払調書の作成は、ある程度、時間がかかることを想定してできるだけ早めに着手するようにしましょう。

フリーランスとの取引が多い企業には、支払調書を簡単に作成できる「pasture」がおすすめです。「pasture」なら、年間の請求情報をもとに対象となるフリーランス全員の支払調書を一括で作成可能。忙しい1月に、抜け漏れなくスピーディーに支払調書を作成できる「pasture」の詳細はこちら。